有机颜料行业市场主要竞争格局分析

1、有机颜料行业竞争格局、市场化程度及行业地位

目前全球有机颜料行业格局处于新旧格局转换过程之中,随着中国、印度等新兴厂商的不断成长,旧的格局被打破,新的格局尚未确立,仍处于转换过程中,具体如下。

1)以寡头为主导的行业旧格局

自有机颜料诞生至本世纪初,四家行业巨头(原瑞士汽巴Ciba、瑞士科莱恩Clariant、德国巴斯夫BASF、大日本油墨DIC/SUN)主导有机颜料行业半个多世纪基本不变,可谓之寡头垄断格局。当时这四家行业巨头在全球有机颜料市场占用率约为65%,全球高性能有机颜料市场占有率约为90%,并且发明了颜料行业90%以上的新产品、新技术和新概念。

当时这四家行业巨头大致处于稳定平衡的寡头格局,市场定位明确并以此占据颜料下游客户资源。第一,高性能有机颜料方面:前汽巴主导DPP、偶氮缩合、异吲哚啉酮,巴斯夫主导异吲哚啉、喹酞通、苝红,科莱恩主导苯并咪唑酮、中高性能色酚,科莱恩、前汽巴和DIC共享喹吖啶酮和二噁嗪紫而以科莱恩稍占优势。第二,经典有机颜料方面:科莱恩主导黄色颜料,巴斯夫主导酞菁蓝,前汽巴主导宝红,DIC主导日本和美国市场。第三,价格方面,尤其是高性能有机颜料,几十年变化不大,那时高性能有机颜料毛利率在45%-60%左右,经典颜料在25%-40%左右。

导致上述寡头格局的主要原因包括:第一,生产制造技术和诀窍的垄断;第二,下游客户心目中产品和供应商定位明确;第三,生产专业化和规模化,产生成本和质量优势;第四,理性投资扩产、价格确定等行业游戏规则明确并被遵守。

2)寡头垄断格局的松动

随着中国上百家企业陆续进入有机颜料行业后,通过可接受的质量和绝对的价格优势(如颜料红170中国市场价含税80元/公斤,国际市场价格含税约为200元/公斤),约在2004年开始撼动了维持了几十年的寡头垄断格局,开始向新格局过渡。经过近十多年的努力,中国的经典有机颜料已成规模,产品质量已被国际市场接受,获得了全球市场的半壁江山。目前,中国公司已逐步跨越了高性能有机颜料的技术门槛,可以生产大部分高性能有机颜料产品,产能也初步建成,随着时间推移,将获得更多的市场份额,逐步挤压巴斯夫、科莱恩等传统供应商的市场空间。

3)目前的行业格局

目前全世界有机颜料厂家有数百家,其中巴斯夫、科莱恩和大日本油墨化学工业株式会社等公司以其雄厚的科技、资金实力,在世界颜料市场上占有较大份额,并且控制了大部分高端市场。全球有机颜料供应商按其销售规模大致可分为三大类别:第一,三家传统供应商巴斯夫、科莱恩和大日本油墨。巴斯夫在2009年收购汽巴后,其有机颜料年销售额超过100亿元人民币;科莱恩和DIC年销售额超过50亿元人民币。第二,十多家中型企业。包括欧洲的Heubach、Synthesia,美洲的DCC,日本的Toyo、DNS,印度的Sudarshan以及中国的常州北美颜料化学有限公司、杭州百合花集团股份有限公司、杭州信凯实业有限公司、先尼科化工(上海)有限公司和鞍山七彩化学股份有限公司等。中型公司的年销售额在5亿元以上。第三,近200家小企业,这些小型公司主要是亚洲公司,年销售额在几亿元以内。

4)中国有机颜料行业格局

随着全球颜料生产和技术向中国、印度等亚洲国家转移,我国的本土诸多企业依靠资源和人力成本优势,迅速崛起,在经典颜料的生产规模上有了明显的进步,使经典有机颜料市场几乎成为一个充分竞争市场。

由于颜料行业的下游客户包括了油墨、涂料、塑料和橡胶等诸多行业生产企业,数量众多,仅凭颜料生产企业一己之力,很难实现对各类型客户的全面覆盖;下游客户为了使其产品色彩多样,在采购颜料时具有少量多样的特点。有时为了保证产品颜色的稳定性,直接用户会将多种颜料混合进行调色,因此直接用户每次单一颜色的颜料采购量通常不会很大,而通过经销商直接用户可以一次性采购多个厂商生产的不同颜料。因此,经销商成为颜料行业重要的市场主体,在行业内占有重要地位。

目前,我国颜料行业上百家市场主体也形成了大中小的行业格局,根据生产商和经销商分类的具体情况如下:

① 生产商

一般来说,在有机颜料行业,营业规模在10亿元以上的有机颜料生产企业为较大规模企业,营业规模在2亿元至10亿元之间的为中等规模的企业,营业规模在2亿元以下的为小规模企业。

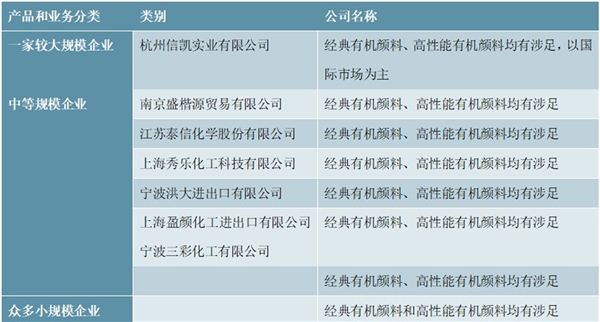

②经销商

一般来说,在有机颜料行业,营业规模在10亿元以上的有机颜料经销商为较大规模企业,营业规模在2亿元至10亿元之间的为中等规模的企业,营业规模在2亿元以下的小规模企业,具体如下:

资料来源:公开资料整理

杭州信凯实业有限公司为上海涂料染料行业协会理事,根据2018年5月中国染料工业协会有机颜料专业委员会出具的《证明》(中染协颜字【2018】第06号),杭州信凯实业有限公司连续多年位居全国有机颜料出口行业第一名。另外,合资企业,例如巴斯夫与湘潭颜料化学、科莱恩与百合、大日本油墨(DIC)与南通海迪等以及行业内出口贸易公司也占有重要地位。

在旧的行业格局松动之后,有机颜料尤其是经典有机颜料的市场化程度大幅提高,随着中国、印度等众多厂商的进入,大部分经典有机颜料市场已接近充分竞争。在高性能有机颜料领域,由于进入门槛较高,新进厂商较少,市场化程度比经典有机颜料要低。

有机颜料分类很细,各类产品由于颜色、性能、价格等方面均存在差别,彼此间进行着差异化的竞争。即使是实力雄厚、规模庞大的跨国公司也很难涵盖所有产品,因而在产品选择上有所侧重,如巴斯夫的拳头产品是酞菁颜料、苝系颜料、异吲哚啉颜料、DPP颜料和偶氮缩合颜料;科莱恩的主打产品是苯并咪唑酮颜料、二噁嗪类颜料和喹吖啶酮类颜料。

通过多年不断的探索与钻研,在某些细分市场上,我国的一些染、颜料行业生产商已具备了与国际巨头竞争的实力,如发行人在苯并咪唑酮系列、先尼科在DPP系列高性能有机颜料方面。经过多年的快速发展,发行人搭建了以苯并咪唑酮系列为代表的高性能有机颜料为主、溶剂染料和中间体为辅的产品结构,通过不断的技术研发、工艺改良、精细的质量控制以及高效的产业链管理,有效降低了生产成本,显著提高了性价比和竞争力,在与科莱恩等国际企业的国际市场竞争中也具有一定的优势。

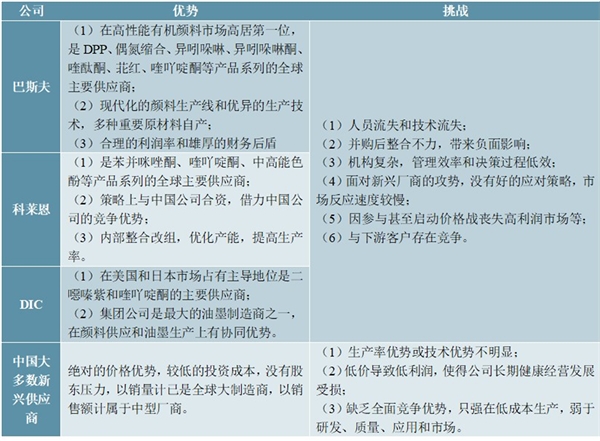

2、行业内主要公司的简要情况

随着有机颜料行业旧格局的打破,中国有机颜料厂商乘势得以发展壮大,占据了经典有机颜料市场的半壁江山,但以巴斯夫、科莱恩和DIC为代表的有机颜料传统供应商仍然占据了大部分高性能有机颜料的市场份额,传统供应商和我国新兴厂商之间各有优势,也各自面临着不同的挑战。

资料来源:公开资料整理

(1)国内同行业主要企业情况

随着国外有机颜料产业逐渐向亚洲地区转移,再加上较低的人工成本、完善的上下游产业链条,我国有机颜料企业获得了较快的发展,有机颜料行业生产企业数量和生产规模都有了较大的提升,涌现出一批科研实力较强、产能规模可的企业,如常州北美化学集团有限公司、百合花集团股份有限公司、上海捷虹颜料化工集团股份有限公司以及江苏亚邦染料股份有限公司等。国内同行业主要企业包括:

1)百合花集团股份有限公司

百合花集团股份有限公司创建于1995年8月,主要从事有机颜料及相关中间体的研发、生产、销售和服务。该公司主要产品包括经典有机颜料和部分高性能有机颜料,具体包括喹吖啶酮类、吡咯并吡咯二酮类、色酚类、色淀红类、双偶氮黄类等有机颜料,年销售额在10亿元以上。

2)常州北美化学集团有限公司

常州北美化学始建于1980年,是我国最大的经典有机颜料生产商之一,下属常州北美颜料化学有限公司、常州龙宇颜料化学有限公司等子公司。主要产品包括经典偶氮、酞菁、油溶等颜料。产品广泛应用于水性油墨、胶印油墨、溶剂油墨、油漆、塑料、橡胶、印花涂料色浆和文教用品等行业。产品在国内外市场具有一定竞争实力。

3)杭州信凯实业有限公司

杭州信凯成立于1996年,从事染颜料行业20余年,主要从事染颜料的国际贸易,是颜料行业的重要经销商,根据2018年5月中国染料工业协会有机颜料专业委员会出具的《证明》(中染协颜字【2018】第06号),杭州信凯连续多年位居全国有机颜料出口行业第一名,具有较强的研发检测能力,业务遍及全球多个国家和地区,2016年销售金额约10亿元人民币,在业内具有一定的知名度和影响力。

4)先尼科化工(上海)有限公司

先尼科化工(上海)有限公司成立于2003年,专业从事高性能有机颜料的研发、生产和销售,主要产品包括DPP系列等,为行业国际知名DPP系列产品生产商,产品主要应用于涂料、塑料及油墨等工业。

5)江苏亚邦染料股份有限公司

江苏亚邦染料股份有限公司成立于2006年,主要生产经营染料及染料中间体,是国内大型的葸醌系列染料及中间体的生产基地,主要产品包括分散染料商品、分散染料滤饼、还原染料商品、还原染料滤饼、溶剂染料以及染料中间体等。

6)上海捷虹颜料化工集团股份有限公司

上海捷虹颜料化工集团股份有限公司创建于1987年,主营业务为高性能有机颜料和颜料预分散体的研发、制造与营销。集团总部位于上海浦东,在河北临港化工园区、浙江杭州湾精细化工园区、上海分别建立了生产基地。

7)上虞新利化工有限公司

上虞新利化工有限公司成立于1995年,主营业务为经典和高性能有机颜料及相关中间体的研究、生产和销售。该公司经典有机颜料包括偶氮系列、酞青系列和色原色淀系列产品,高性能有机颜料为苯并咪唑酮系列产品,此外该公司还拥有颜料中间体系列产品。

8)上虞舜联化工有限公司

上虞舜联化工有限公司创建于1994年,系一家中外合资企业,主要产品包括不同色谱的经典和高性能有机颜料及相关中间体,其中高性能有机颜料主要以苯并咪唑酮系列和喹吖啶酮系列为主;该公司享有自营出口权,产品60%以上销往欧美和世界各地,是全国同行业中规模较大、技术力量雄厚、综合实力较强的企业之一。

(2)国外同行业主要企业情况

1)巴斯夫(BASF)

德国巴斯夫集团始建于1865年,总部位于德国路德维希港,通过一百多年的发展,业已成为全球最大的化工跨国公司之一,涉及一般化学品、精细化学品、功能材料、农业、石油和天然气等五大领域,2017年度销售额为644.75亿欧元,在全球数十个国家设有一百多家全资子公司或合资公司,向客户提供一系列的高性能产品。德国巴斯夫集团的颜料生产已有上百年的历史,是多类颜料(如苝系颜料等)的创始发明厂商,目前在颜料市场仍居世界领先地位,巴斯夫在中国设有巴斯夫颜料(上海)有限公司、巴斯夫(中国)有限公司和巴斯夫(香港)有限公司(BASFHK)等,2017年巴斯夫涂料业务实现销售收入39.69亿欧元。

2)科莱恩(Clariant)

科莱恩是全球领先的特种化学品公司,由全球100多个公司组成,总部设在瑞士巴塞尔附近的穆顿兹(Muttenz)。公司的产品架构包含8个业务单元:新业务单元、添加剂业务单元、催化剂业务单元、功能性矿物业务单元、特种工业与消费品业务单元、色母粒业务单元、石油与采矿服务业务单元、颜料业务单元。2017年,科莱恩营业收入为63.77亿瑞士法郎,科莱恩是全球有机颜料最大生产厂商之一,在中国设有科莱恩色母粒(上海)有限公司、科莱恩涂料(上海)有限公司、科莱恩化工(广州)有限公司和科莱恩化工(中国)有限公司等。

3)大日本油墨化学公司(日本DIC株式会社)

大日本油墨化学公司(DICCorporation,4631.T,东京证券交易所主板上市公司,日经300指数成分股)起源于1908年成立的日本川村油墨制造所,2017年,DIC营业总收入为457亿元人民币,在全球拥有近百家子公司。凭借独特的色彩技术,现已成为是一家从事印刷油墨、有机颜料、合成树脂、电子情报材料等精密化工产品研发、生产、销售的大型跨国生产厂家。通过兼并收购美国太阳化学的印刷材料部门和法国Totalfina公司的油墨部门,大日本油墨化学公司在印刷油墨和有机颜料等产品占据了全球重要的市场份额。DIC在中国有40多家公司,如南通迪爱生色料有限公司、迪爱生(广州)油墨有限公司等。

4)印度苏达山集团(Sudarshan)

印度苏达山集团设立于1952年,在孟买股票交易所上市,2016年营业收入约13亿元人民币。印度苏达山集团总部位于印度马哈拉施特拉邦(Maharashtra)的浦那市(Pune),其颜料销售额占营业总额的82%左右,颜料市场份额占印度国内市场的35%左右,是印度国内最大的颜料制造企业之一,主要产品包括偶氮类、酞菁类颜料等。