汽车检测行业需求分析,下游行业需求空间测算

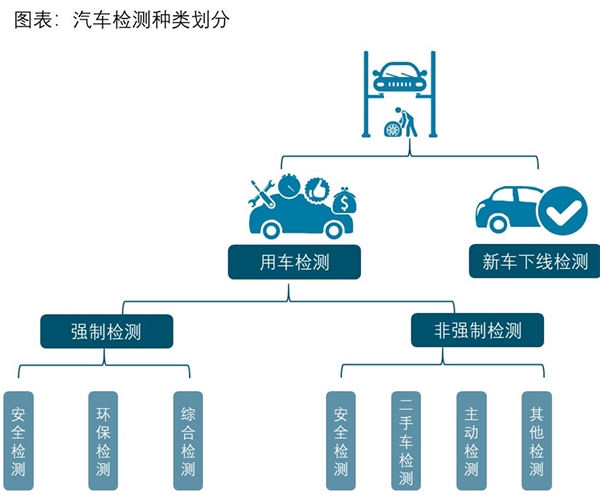

汽车检测行业基本概况分析:定义、分类

当汽车使用到一定年限的时候就需要做汽车检测,以确保汽车工作的稳定性;而且近年来二手车市场蓬勃发展,买卖二手车需要对车况进行检测。

汽车检测是为确定汽车技术状况或工作能力的检查,它是从汽车维修技术衍生出来,由汽车维修伴随着汽车技术的发展而发展的。汽车在使用过程中,随着使用时间的延长(或行驶里程的增加),其零件逐渐磨损、腐蚀、变形、老化,以及润滑油变质等,致使配合副间隙变大,引起运动松旷、振动、发响和漏气、漏水、漏油等,造成汽车技术性能下降,这就需要对其进行检测维修作业。

资料来源:锐观咨询整理

汽车检测按照检测目的可分为:安全性检测、可靠性检测、动力性检测、经济性检测、噪声和废气排放状况检测。

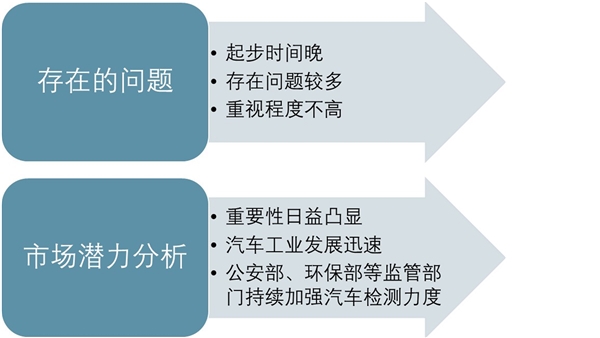

我国汽车检测起步较晚,目前尚处于初级阶段

我国汽车工业的快速发展,带动了其他相关产业进步,汽车检测行业正是在这个背景下得以兴起。不过,由于我国汽车检测起步较晚,目前尚处于初级阶段,存在问题较多,还有很大的提升空间。相比汽车维修,汽车检测的重视程度并不高,但重要性日益凸显。与汽车维修不同,汽车检测在查找判断汽车故障原因、恢复汽车正常运行等方面,效率要高很多。

我国汽车检测行业发展特点分析情况

资料来源:锐观咨询整理

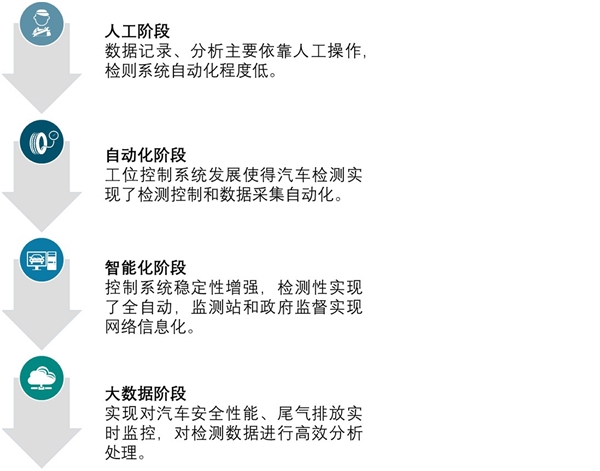

中国汽车检测发展历程

资料来源:锐观咨询整理

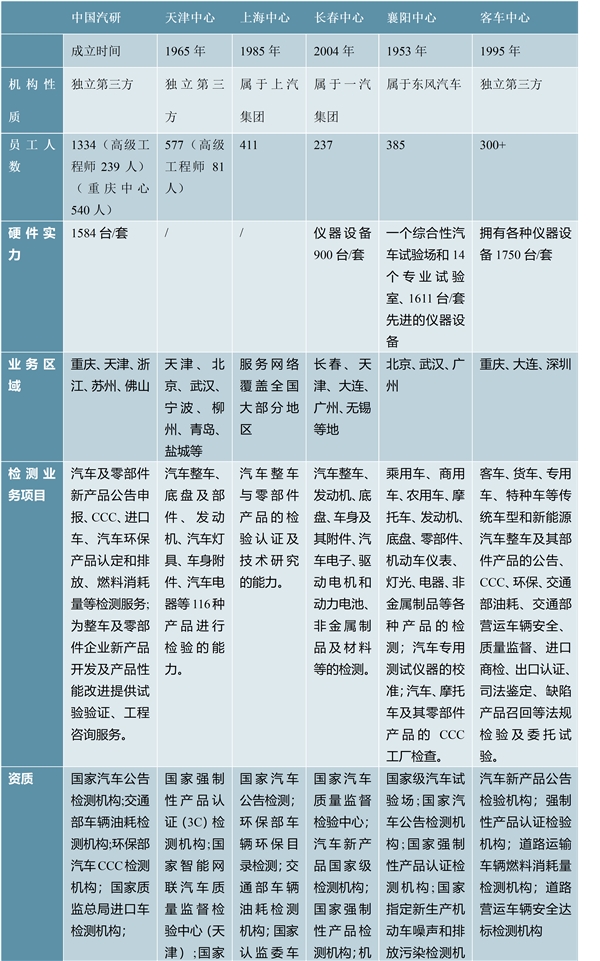

汽车测试评价行业

汽车测试评价业务具有很高的行业壁垒,拥有特许权。要开展强制性检验业务,需要有国家相关部委的授权,即国家授予的特许经营权。由国家全面授权的六大检测中心主导,共占据了国内约70%的市场份额,目前国内仅6家机构可以开展全部授权的检测业务,中国汽研占比约7-10%。行业集中度较高。

图表:国家全面授权的六大汽车检测中心

资料来源:公开资料整理

检测行业市场空间测算:目前中国每年需要检测的新车款数(商用车+乘用车)总共约4000款,每款车完整的检测费用在100-300万之间,如果取中值200万,那么中国汽车检测市场空间为80亿元(4000*200万)。中国汽研17年检测业务收入约8亿元:

国外车辆强制性检验制度的详细介绍:

目前世界上主要有美国、欧洲、日本三种汽车产品认证制度。美国汽车业实行的是“自我认证-强制召回”,由整车企业自己进行认证,由于美国自我认证的特殊性,美国交通部没有指定特定的机构进行第三方审核,主机厂可以找具备相应测试能力的检测机构对产品进行测试。欧洲实行的是型式认证,由独立的第三方认证机构进行认证,企业可以申请成为有权开展认证试验工作的技术服务机构。日本采取与欧洲相同的汽车产品形式批准制度,但也具有自己的许多特点。在日本的汽车产品型式指定和型式通告制度的具体运作中,日本政府的国土交通省作为主管机关负责相关的申请和批准,具体的技术审查和试验工作由国土交通省下属的日本交通安全和环境研究所进行。强检认证一般原则是在哪里生产就在哪里认证,比如自主品牌、合资品牌在中国生产就在中国认证,进口车在国外已获得相应的认证,但是由于我国汽车产品实行准入管理制度,汽车产品必须满足我国的强制性标准等相关要求才能准予生产销售和上牌使用,所以进口车进入我国还是需要进行认证。

欧洲汽车产品认证制度:欧洲目前针对机动车辆及其零部件认证并行存在EC和ECE两套法律体系:EC指令在汽车产品的管理上,目前存在62项基本指令,其中包括1项框架指令(2007/46/EC)、1项通用安全指令和60项单项技术指令,主要涉及整车、系统和零部件;ECE法规是针对各系统及零部件的测试与检验,目前总共包括126项技术法规。欧洲机动车辆型式认证试验可以选择EC指令和ECE法规两者之一作为标准,因此存在两种认证体系。一种是以EC指令为依据,通过后获得e-Mark认证,相应产品可以在欧盟27个国家销售。另一种是以ECE法规为依据,通过后获得EMark认证,相应产品可以在欧洲绝大多数国家以及日本、澳大利亚等48个国家销售。

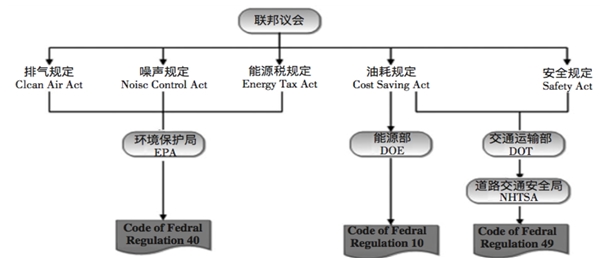

美国汽车产品认证制度:美国联邦政府在汽车产品的准入管理上,实施“自我认证—强制召回”的管理模式,即要求汽车生产厂家对其进入市场的产品自行负责,而政府负责实施严格的后继监督和抽查工作,对不符和要求的缺陷产品实施召回制度。该认证分为两部分:汽车安全、节能、防盗方面的车辆安全认证(DOT认证)和汽车环保认证(EPA认证)。

美国汽车联邦法规体系

料来源:《浅析欧美日汽车市场准入管理制度》

日本汽车产品认证制度:日本汽车型式认证制度总体上来讲与欧洲一样,是型式认证制度,其认证体系由《汽车型式指定制度》、《新型汽车申报制度》、《进口汽车特别管理制度》三个认证制度组成。

图表:日本三种形式认证制度差异

资料来源:公开资料整理

汽车研发咨询行业

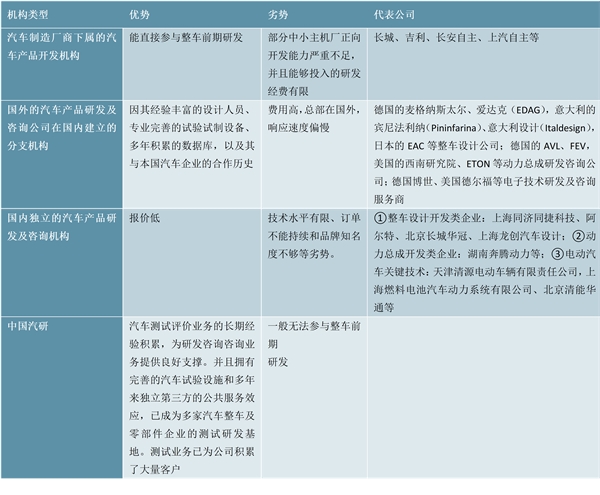

研发行业格局:集中度较分散,尚未形成具有绝对优势的龙头。国内汽车产品研发及咨询机构主要分为三类,第一类为汽车制造厂商下属的汽车产品开发机构;第二类为国外的汽车产品研发及咨询公司在国内建立的分支机构;第三类为国内独立的汽车产品研发及咨询机构,不依附某个具体品牌的生产厂家。各类机构均没有在国内市场形成垄断格局,国内汽车产品研发及咨询服务市场相对较为分散。

图表:国内汽车产品研发及咨询机构分类

资料来源:公开资料整理

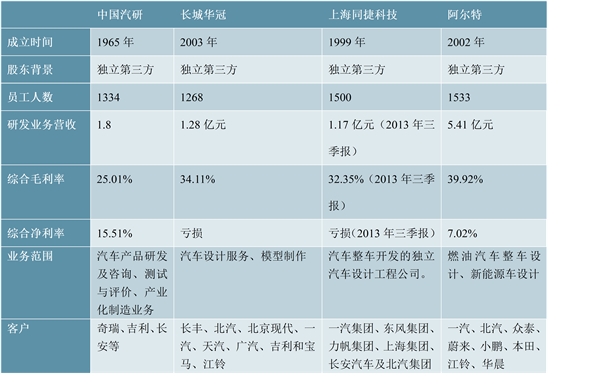

图表:国内第三方汽车研发机构基本信息对比

资料来源:公开资料整理

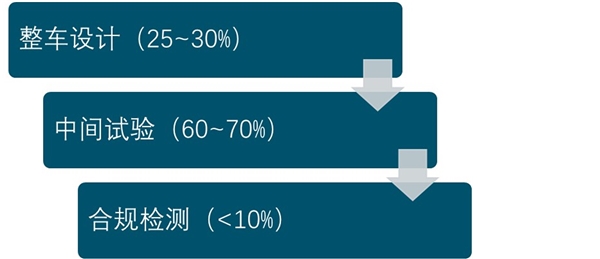

图表:汽车研发价值链

资料来源:公开资料整理

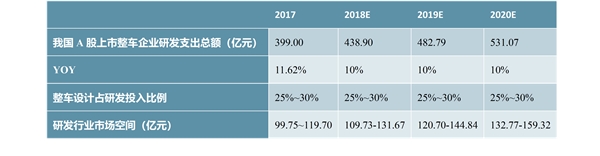

研发行业市场空间测算:我们根据主机厂研发投入维度测算研发行业市场空间,2017年我国22家A股上市整车企业研发支出总额约400亿元,同比增长11.62%。假设2018年~2020年研发支出每年按10%的增速增长,按照整车设计投入占研发投入的25%~30%的比例估算(取中间值),2018~2020年汽车研发市场空间分别为120.70亿元、132.77亿元、146.04亿元。假如再加上其他非A股上市汽车企业,国内汽车研发行业市场空间将超过前述规模。

图表:国内汽车研发行业市场空间测算

资料来源:公开资料整理

产业化制造行业

专用车行业:工程自卸车行业利润低,格局分散;环卫车行业利润高,市场较集中。公司生产的专用车主要涉及两类产品:一类是适用于规模化生产、周期性强的专用汽车,如自卸车、混凝土搅拌车等。这类专用汽车技术成熟,行业利润率低,生产企业较多,全国自卸车企业约516家,重庆21家,公司市占率不足1%;混凝土搅拌车生产企业约100家左右,公司市占率不足1%。另一类是高附加值、周期性弱的环卫车,这类专用汽车行业利润率高,CR10基本维持在75%以上,市场集中度相对较高,中联重科、龙马环卫市场份额优势明显。

轨交行业:城市化持续推进,城市轨道发展空间广阔。2017年,我国城市轨道交通新增运营线路879.9公里,运营线路长度达5032.7公里,城轨交通建设投资4762亿元。“十二五”期间,城轨建设投资额约1.2万亿元,2016年5月,国家发改委与交通部联合发布《交通基础设施重大工程建设三年行动计划》,涉及投资约1.6万亿元,三年规划已超“十二五”总额30%,预计“十三五”期间城轨交通投资有望达到3万亿元左右。从投资结构来看,车辆投资约占8%左右,按照这一比例测算“十三五”期间城轨交通车辆装备投资额将在2400亿元左右,平均每年城轨车辆的投资额在480亿元左右。

二手车检测行业

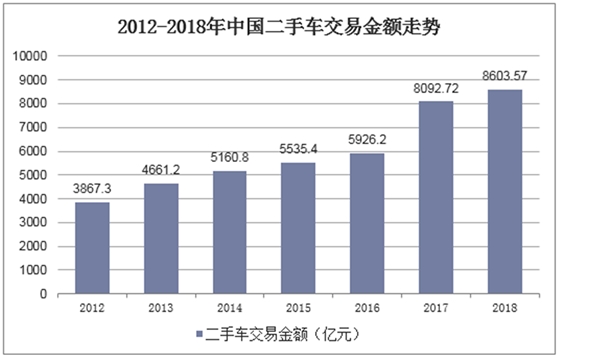

以二手车市场为例,近年来,国内二手车市场快速发展,二手车交易量持续增长。2016年,中国二手车交易量为1039万辆,突破千万级别,二手车市场潜力巨大。2017年,随着限迁政策的解除,二手车交易量再次攀升达1240.09万辆,同比增长19.33%;二手车交易额达8092.72亿元,同比增长34%。2018年中国二手车交易量达到1382万辆,交易金额达到8603.57亿元。

资料来源:公开资料整理

资料来源:公开资料整理