中国半导体体设备市场空间超百亿,内地市场需求强劲

2017全球晶圆厂设备支出569亿元,同比+38%,2018年全球晶圈厂设备支出将超600亿美元,同比+9%,2019年为651亿美元,同比增长5%,2016年-2019年连续四年同比增幅为正,复合增长率为16%,是自1990年代中期以来首次连续四年正增长,体现了全球晶圈厂投资将呈现强势态势。

2017年中国大陆半导体设备雪求达68.4亿美元,同比增长5.88%,2018年预测超过100亿美元,同比增长57%,2019年同比增长60%达172亿美元。中国大陆设备支出金额预计于2019年成为全球支出最高的地区。由此可见,中国大陆是此轮晶圆制造设备支出增长的巨大推动市场。我们判断,该需求主要来源于过去两年中国大陆大举兴建晶围厂引发的设备投资潮。

全球设备投资的大幅增长与近年全球兴建晶圆厂的大趋势正相关。过去两年全球共兴建十七座12寸晶圆厂,有十座设在中国大陆,同期间日本与韩国仅各增加一座产线。根据SEMI数据,2017-2020年中国大陆将有26座晶圆厂动工,其中本土企业设备支出将从2017的33%上升到2019的45%。目前,国内在建共计21条12寸晶圈产线,包括汉新芯第二期、合肥长鑫十二寸DRAM工厂、台积电南京晶圈代工厂、德科玛准安十二寸厂等,SEMI预测中国大陆将成为全球半导体十二寸厂的最大聚集区。

晶圆厂从建设开工一封顶完工一设备装机一投产一量产整个周期需要三到五年,2016-2017年年中国大陆兴建晶圈厂潮将带来2018-2019年的设备投资潮,全球半导体设备产业将会出现前所未见的欣欣向染局面。

晶圆制造设备支出是总设备支出中的重要部分,平均占总设备支出80%的份额。2017年全球晶圈制造设备销售额持续攀升,达450亿美元,同比+53.43%,增长率远超封测设备及其他设备。根据SEMI统计口径,中国晶圆制造设备资本支出将在2018-2019年合计达166.24亿美元,合1047.31亿人民币,占中国半导体资本支出的60%,2015-2019年复合增长率20.55%。然而中国作为世界半导体产业的新的增长极,中国设备在全球晶圆生产设备市场份额仅有4%,供给和市场份额极不匹配。

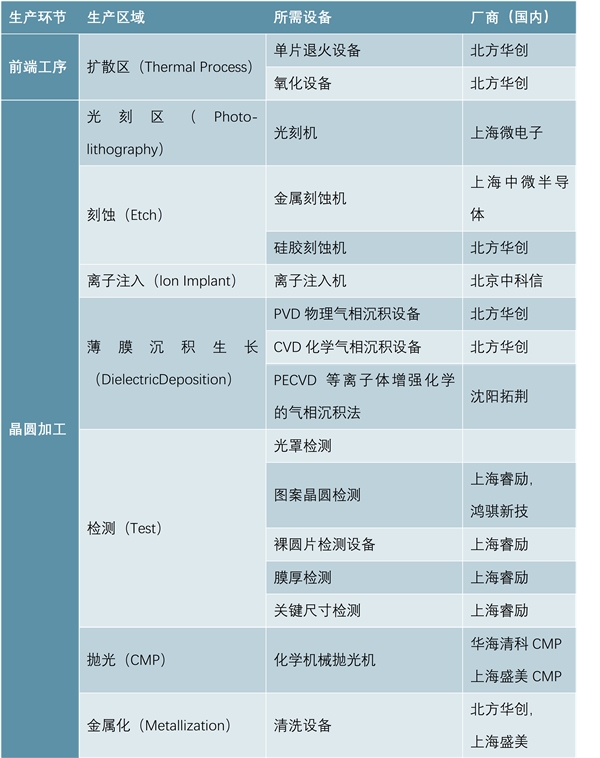

晶圆制造设备根据环节不同,有不同分类。生产环节设计扩散区(Thermal Process)、光刻区(Photolithography)、刻蚀区(Etch)、离子注入(lon Implant)、薄膜生长(Dielectric Deposition)、抛光(CMP)、金属化(Metallization)七个生产环节加上贯穿整个生产过程的表面检测(Test)分别对应了不同生产设备,如下表列式。

图表:晶圆制造环节对应设备,包括前端工序和晶圈加工

资料来源:公开资料整理

晶圆制造设备国产化的最大阻碍是设备验证周期长,核心技术壁垒高。设备企业投资周期长:产品从迭代开发阶段需要经过原理机、a机、β机、y机等多代机型开发,并经过实验室数据测试。在送到客户现场后,需经过试生产阶段运行、测试,最终才能大批量上产线。核心技术壁全高:越先进的制程工艺设备造价越高。光刻机通常被视为晶圆厂最大的产能瓶颈,也就是微缩工艺的核心设备。荷兰ASML在光刻领域几乎实现垄断。国产设备商想要超越,还有很长的一段路要走。

国产半导体设备市占率不断提升。根据中国电子专用设备协会(CEPEA)的统计,2016年国产半导体设备在中国大陆市场占有率约11%,其中IC设备占全部半导体设备销售的49%。在新建集成电路生产线的推动下,2018-2020年国产集成电路设备年均增长率将超过25%。2020年,国产半导体设备销售收入将达150亿元,市场占有率将达到约20%,IC设备销售预计将达到50亿元。进一步细分,在进口晶圆制造设备种类方面,占进口金额比例较大的主要为薄膜沉积(CVD)、刻蚀机、光刻机,前三者为制造环节的核心设备,技术门槛高,单台价值量大。

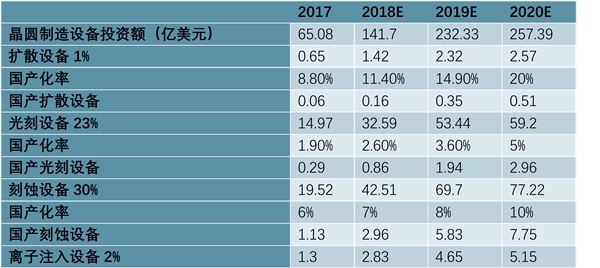

1)中国设备市场空间假设:中国晶圆制造设备市场需求处于上升阶段,根据SEMI数据线性外推,估计2015-2020年中国市场CAGR32.43%。

2)晶圆制造各环节设备比例假设:根据VLSIResearch2017年公布的数据,晶圆制造设备中,扩散设备、光刻设备、刻蚀设备、离子注入设备、薄膜沉积设备、外观检测设备、抛光设备、清洗设备投资额占生产设备比例为1%、23%、30%、2%、25%、13%、4%、2%。

3)国产设备比例假设:根据中国电子专用设备协会(CEPEA)预测,

2020年国产半导体设备市占率达20%。我们假设国产化程度以技术难度由高到低分为三个梯队,来估计未来不同设备国产化比例。第一梯队光刻设备国产占有率2015年为1%,2020年达5%。第二梯队国产刻蚀设备、薄膜沉积设备市占率2015年为5%,2020年达10%。第三梯队扩散设备、外观检测设备、离子注入设备、抛光清洗设备国产市占率2015年为10%,2020年达20%。

4)汇率假设:为了简便计算,取美元:人民币比例为1:6.3。

结论:根据测算,2018年国产晶圈生产设备市场空间39.9亿元,增速53.55%,2019年达70.82亿元,增速77.5%,2020年达140亿元,增速96.98%。2018-2020年累计市场空间达250亿元,CAGR为87%。

随着半导体芯片国产化的呼声愈演愈烈,半导体制造设备的国产化进程将会不断加速。只有加强研发水平、提高技术能力,才能提高国产设备竞争力。

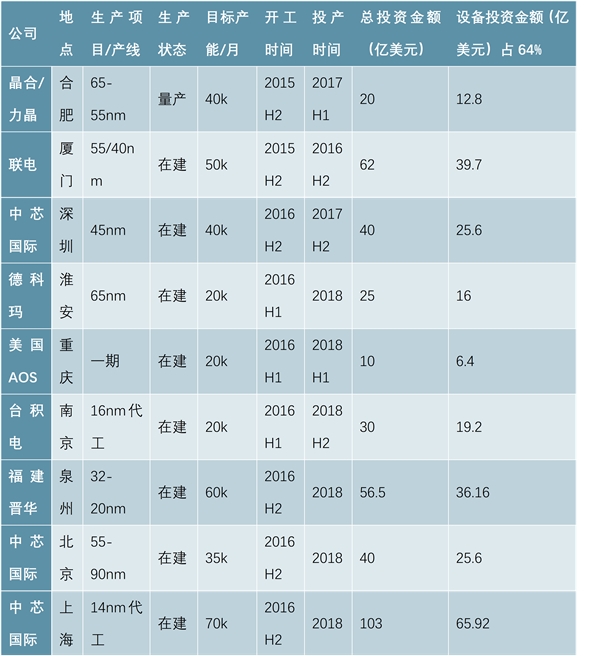

在2017年全球半导体资本支出突破569亿美元大关中,3DNAND大厂、DRAM原厂、晶圆代工厂均大力扩产,抢占市场。根据草根调研,目前国内新开工的12寸晶圆厂,一条已于2017年底量产,产能4万片/月投产未量产的共计两条,产能9万片/月;已开工未投产的产线十二条,产能预计83-84万片/月;在计划中未开工产线六条,约55万片/月产能,累计超万亿人民币投资,带来近百亿人民币制造设备投资需求,激发出半导体设备产业难得一见的巨大商机。我们从这21条产线的角度测算国产晶圆制造设备的市场空间。

1)设备采购时间线假设:以中芯国际8寸晶圆厂生产周期为例,项目于2005年10月开始动工建设,2006年12月18日开始设备迁入,2007年4月开始试生产。可以得出结论,一般晶圆厂一般从开工到设备搬入需要一年到两年左右时间,而半年后开始投产,投产后再过一年量产。我们从投产前半年为标准,计算设备采购时间,并以三年为基准计算总设备投资额释放比例。若尚未投产,以签订时间后推两年开始计算。

2)晶圆制造设备支出占总资本支出假设:根据格罗方德晶圆厂投资数据,总投资80%用于设备采购。全部设备中的80%是晶圆制造设备,20%是封测及其他设备。因此,合理假设晶圆制造设备支出占晶圆厂总资本支出比例为64%。

3)国产晶圆制造设备市占率假设:同前文。即我们假设国产化程度以技术难度由高到低分为三个梯队,到2020年国产设备占有率分别为5%/10%/20%。

图表:国内12寸目前新建的内外资21条产线,其中14条有内资参与,利好国产化设备

资料来源:公开资料整理

根据国产21条12寸晶圆厂产线情况,综合考虑晶圆厂建设时间线、设备投资比例,我们测算出2018年国产晶圆制造设备市场空间达71亿元,2019年市场空间137亿元,同比增长93.97%,2020年180亿元,同比增长31%。上章以SEMI口径设备端测算的2018-2020年的市场空间250亿人民币还是略微保守,从兴建晶圆厂的投资端看,2018-2020年累计市场空间预计达387亿元。

由于目前芯片制造自主可控的呼声愈来愈大,集成电路产业发展需求倒逼芯片国产化提速。因此,实际晶圆厂兴建速度可能加快,采购国产设备的比例可能更大,实际增长率可能更高。

图表:晶圆设备需求量2018-2020年累计387亿,远超设备端测算

资料来源:公开资料整理

结论:2018-2020年国产晶圆制造设备市场空间增速分别为157%,94%和31%,2018-2020年累计市场空间387亿元,CAGR为59%。平均每年超百亿的市场空间在机械行业中难得一见。

由此可以预见,从2018年上半年开始,国产半导体设备市场空间将开始快速增长趋势。我们认为,全球半导体设备投资正处于新一轮快速增长期,设备市场在未来几年将持续呈现繁荣景象,中国地区2018年设备销售将超预期增长。

好风也要凭借力,好的市场环境也需要国产设备拥有过硬的技术、扎实的量产能力。如今,我国集成电路产业重大科技02专项支持的几款装备都已经进入考核期,有一些已经大批量生产。例如中微半导体刻蚀机,现今已销售过百台,沈阳拓荆12英寸PECVD、上海瑞丽光学测量设备、北方华创12英寸氧化炉以及刻蚀机、中科信离子注入机等16种12英寸制造设备已经经过主流生产线验证,28nm制程已实现量产。上海微电子500系列步进投影光刻机已经占到国内封测市场80%以上的份额。还有倒装机、刻蚀机、PVD、清洗机等设备均已满足先进技术的要求。我们预计到2018年,将有40多种装备可以通过生产一线用户的考核,进入采购。国产高端集成电路设备技术和市场竞争力将进一步提升,缩小和国际先进水平的差异。