工业用氢制取技术相对成熟,低成本氢气供给较充足

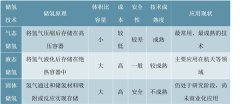

工业用氢制取技术相对成熟,电解制氢或是未来趋势。现有制氢技术主要有煤制氢、水电解制氢、工业副产氢等。其中煤制氢成本最低,生产每立方米氢气成本只需0.7~0.8元,也是目前的主要制氢方式;工业副产氢的成本约为1~2元每立方米,但目前的储运条件无法控制远距离运输的成本。水电解制氢电费成本占80%,设备成本小于10%,技术生产每立方米氢气大约耗电4~5kwh,若电费低于0.2元/kwh,那么水电解制氢就可以作为规模化产氢的方式。据中国氢能联盟预计,2050年电解制氢将占整体制氢量的70%,成为主流的制氢方式。

中国是世界上最大的制氢国,可为氢能产业化发展初期阶段提供低成本氢气供给。据中国氢能联盟,2018年中国氢气产量约为2100万吨,现有工业制氢产能为2500万吨/年,同时每年中国的可再生能源弃电约1000亿kwh,可用于电解水制氢约200万吨。2018年中国氢气需求量约为1900万吨,供略过于求,低成本氢气供给相对充足。

燃料电池车产业发展有望拉动千万吨氢气需求,对应万亿氢能产值

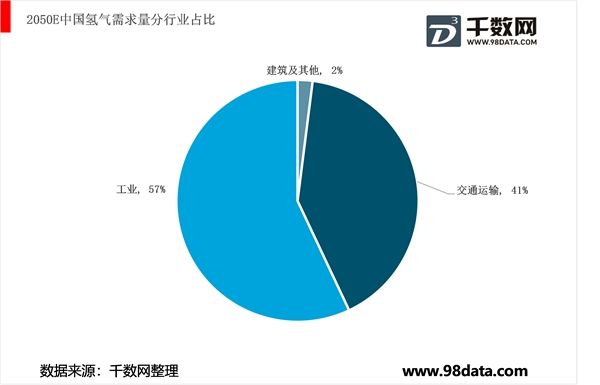

据中国氢能联盟预计,2050年中国氢气需求中性情况下将达到近6000万吨,主要增量来自于交通运输的燃料电池车。据中国氢能联盟预计,到2030年中国的氢气需求量将达到3500万吨/年,产能缺口约1000万吨/年;到2050年中国的氢气需求量将达到6000万吨/年,其中交通运输方面的氢气需求量将达到2458万吨/年,产能缺口约2500万吨/年。

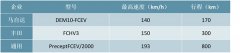

大中型客车及重中型货车未来更可能被替换为燃料电池车。我国燃料电池汽车发展路径明确:通过商用车发展,规模化降低燃料电池和氢气成本,同时带动加氢站配套设施建设,后续拓展到乘用车领域。优先发展商用车的原因在于:一方面,公共交通平均成本低,而且能够起到良好社会推广效果,待形成规模后带动燃料电池成本和氢气成本下降;另一方面,商用车行驶在固定线路上且车辆集中,建设配套加氢站比较容易。当加氢站数量增加、氢气和燃料电池成本降低时,又会支撑更多燃料电池汽车。

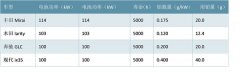

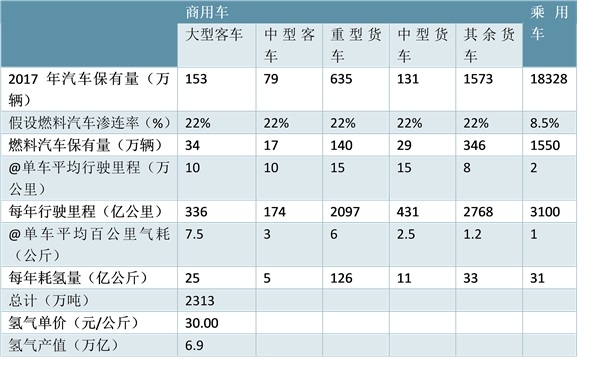

到2050年燃料电池车对应的氢气年需求量约为2313万吨,对应氢能产业链年产值约为6.9万亿元。根据《中国氢能源及燃料电池产业白皮书(2019版)》的中性情景假设,2030年及2050年商用车销量中燃料电池车销量将分别达到总销量的7%及37%,乘用车销量中燃料电池车销量将分别达到总销量的3%及14%,假设车辆寿命为20年,且燃料电池销量渗透率为线性增长,则2050年燃料电池商用车及乘用车保有量渗透率分别为22%及8.5%。据公安部交通管理局,2017年我国商用车保有量为2571万辆,乘用车保有量为1.8亿辆,假设2050年车辆保有量不变。同时考虑到技术升级,假设氢气终端成本价为30元/公斤,那么2050年燃料电池车年氢气需求量约为2313万吨,对应的氢能产业链年产值约为6.9亿元。

图表:2050年燃料电池车对应氢气需求量测算

资料来源:公开资料整理

产业发展基础设施先行,加氢站及相关设备需求有望率先释放

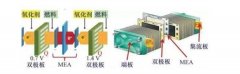

在整个燃料电池产业链的发展的早期阶段,加氢站及相关设备的需求有望率先释放。主要原因有两个,1)氢气有用于工业生产的历史,氢的制取、储运技术储备相较燃料电池制造更为充分和成熟,据我们测算,燃料电池车在某些场景下的使用成本已初具经济性,说明在氢气制取及储备环节的成本控制已较为具备商业化的基础;2)加氢站作为燃料电池产业链中的基础设施,是燃料电池车顺畅行驶的重要保障,从朴素的商业逻辑来考虑,加氢站的布局应略先于燃料电池车的普及。

在整体产业链中,加氢站有望率先开启大规模建设

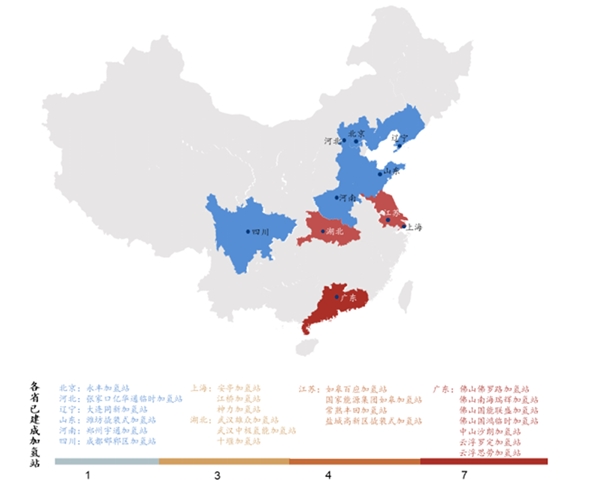

在燃料电池产业链的发展进程中,加氢站有望率先开启大规模建设。据中国氢能联盟,截止2018年底,中国已建成加氢站23座,其中建站手续齐备的商业化加氢站有6座,占比26%,在建加氢站约17座。随着政策的完善、技术标准的规范、装备技术的升级以及运营规模扩大带来单位成本的降低,更多加氢站有望满足商业化运营要求。

图表:截止2018年底中国已运营的加氢站分布

资料来源:公开资料整理