5G产业快速发展,促进物联网新应用从而带动半导体增量

5G是第五代移动通信技术的简称,在基站峰值速率、用户体验速率、连接密度和时延、频谱效率、流量空间容量、移动性能、网络能效八大指标中具备优势。与2G/3G/4G面向人与人通信不同,5G能够有效实现人与人、人与物、物与物在内的万物互联,加速物联网应用的发展,并带动VR/AR、人工智能、云计算、自动驾驶等新应用兴起,设备终端数量和硬件使用量将显著增长,半导体领域迎来增量机会。

梳理全球半导体行业营收数据,不难发现技术变革是驱动行业持续增长的关键动力。在历经个人计算机、宽带互联网(笔记本电脑)、功能手机、移动互联网(智能手机)等阶段后,到2016年全球半导体行业年收入规模增至3400亿美金,2006-2016年的复合增速已经放缓至3.2%。目前随着智能手机渗透率接近高位,市场需求逐步饱和,手机市场在中短期将以存量替换机会为主。而物联网正是基于万物互联,带来大量新增的设备终端需求,并将催化一系列新领域的兴起和发展,有望成为半导体行业新一代技术变革力量。

5G有望促进物联网加速发展,继而带动云计算/人工智能/车联网/光学等领域的增量机会。5G以超大带宽、超低时延、超强连接、超高可靠等优势,加速物联网应用的普及推广,各种应用场景不断落地,驱动loT延伸至家居/工业/城市/车辆交通/农业等各种应用领域,各环节对应的半导体元件使用量不断增加。具体体现在:

(1)感知信息:物联网首先需要感知所处环境和自身状态信息,需要使用大量的传感器,带动传感器需求增加。探测力/热/电/声/光/磁等各种信号的传感器较为常用,最典型的是获取图像和声音的CIS与麦克风传感器。

(2)信息交互:物联网连接万物,需要信号发射和接收来进行交互,射频元件用量也将增加。蜂窝、蓝牙、WiFi等制式的通信芯片,及天线、PA、滤波器等射频元件也将迎来增长。

(3)信息存储:感知和交互得到的信息需要存储在物联网终端本地,或者通过网络发送至云端。物联网的海量数据,带动相应存储器的需求增长。

(4)信息处理:感知和交互得到的信息需要经过计算处理,并根据内设程序执行动作。使用场景越复杂,信息量越大,MCU/MPU等处理单元的使用量就越多,性能要求也越高,辅助计算加速的Al芯片也应运而生。

未来半导体使用终端的主要力量,将会从智能手机更多地向物联网智能终端转移。根据预测,物联网的设备终端数量是手机数量的约100倍,loT设备数将提升至百亿级,物联网涉及的诸多环节有望受益。比如,汽车互联带来ADAS、射频通信等元件增量,而虚拟现实互联,则打开5G通信、3D成像/NR/AR等光学新空间。

全球广义物联网的各应用场景市场规模有望在2020年超2万亿美金,市场潜力巨大。2018-2020年,广义物联网的市场规模年增速将保持在12%以上,远高于半导体行业目前的整体增速。其中,消费电子、车辆、工业和商业是物联网规模前四大主要应用场景,分别对应4490亿、3200亿、3120亿、3110亿美金。而预计2020-2035年间,中国在5G方面的累计资本投入将位居全球第二,占全球24%,仅次于美国的30%,是排名第三日本11%两倍多,远高于德英韩法等国。中国大陆持续大力投入将带动国内5G高速发展,相关环节国内厂商有望受益。

物联网模组通常具有通信/定位功能,其中通信是未来的主要发展核心。从通信制式看,物联网模组可分为蜂窝类和非蜂窝类模组,前者是指狭义的蜂窝类2G/3G/4G/5G模组,而后者是指局域网模组(WiFi、蓝牙、Zigbee),和LPWA模组(NB-loT、LTE-M、Lora、Sigfox)。其中,LPWA广义上也属于蜂窝通信技术。2018年局域IOT预计设备连接数为83亿,将超过手机成为第一大主力应用,至2023年有望增至157亿,2017-2023年复合增速为16.8%,而广域IOT(含蜂窝)设备数的增速较局域更为明显,以31.3%的复合增速增至2023年的41亿。

从应用领域看,目前全球蜂窝IOT以交运和远程控制为主,合计出货量约1.29亿部。未来随着5G投入商用,远程控制的终端数将超越交运,成为第一大应用,分别占比40.3%和32.4%。到2022年,交运和远程控制仍是全球蜂窝物联网模组的主要应用领域,出货增至2.28亿部,合计占比有望从2018年67.5%提升至72.7%。

从蜂窝制式具体细分看,随着5G和LPWA技术成熟,2G、3G物联网模组将逐步衰减,而NBloT、Cat-M、5G等相关物联网模组则增长明显。NBloT/5G、Cat-M模组将有望从2017年的0.01/0.01亿部,增至2022年的0.96亿/0.48亿部,年复合增速分别为149.0%和116.7%,合计占蜂窝模组总数将从1.2%提升至45.8%,表现亮眼。在NBloT/5G等蜂窝模组拉动下,2017-2022年,全球蜂窝通信模块出货量将保持14.1%的年复合增长。

物联网模组主要分为传感、处理、连接三大功能部分,通过将相关的传感器、MCU芯片、存储器、电源IC、射频器件等半导体元件集成或封装在PCB板上来实现。一般单个物联网连接,对应1-2个无线通信模块,物联网百亿级别的连接数,直接带动无线通信模块的需求空间巨大。

其中,物联网半导体用量中传感器和连接器,相较处理器使用数量更多。18年连接/传感/处理器分别使用175/124/72亿个,前两者合计占比约81%。2021-2025年,随着5G商用大规模铺开,物联网普及将提速,连接/传感/处理器将达到282/251/207亿个,总体数量的年复合增速为12%,超过2017-2021年间的8%增速。随着物联网发展,模块对数据计算能力要求提升,带动通信模块中处理器数量占比提升至28%。

细分看,传感器、MCU、功率、射频、存储等半导体元件在loT模组中作用关键。其中,计算/处理数据功能由MCU/MPU等逻辑芯片执行;信号连接由基带、PA等射频器件完成;信息存储在eNVM、SRAM、NorFlash、NAND等存储器中;电源管理则由PMIC、二极管、MOSFET、过压保护等功率元件进行;传感/定位主要由加速度计、陀螺仪、力热声光电等传感器和GPS实现。半导体元件需求确定,直接受益于模组出货量不断增长。

2018年物联网整体硬件部分市场规模约700亿美金,其中IC部分为250亿美金,非IC部分为450亿美金,未来三年IC占硬件成本比例仍有望保持35%+。随着工艺成熟,物联网通信模块成本有望从11美金降至5美金以下,加速物联网终端铺设力度,保持营收规模增长。从金额看,细分半导体元件中传感器价值量最高,占比约54%,而电源相关的功率器件占比约26%,射频器件占比约15%,MCU占比约5%。

综合考虑局域和广域loT出货量,及通信模块成本拆分,我们大致估算了loT终端拉动半导体市场规模的弹性。在2018-2023年间,loT带动传感器规模约234亿/295亿/351亿/400亿/450亿/495亿美金,电力器件规模约112亿/141亿/168亿/192亿/216亿/238亿美金,射频器件规模约66亿/82亿/98亿/112亿/126亿/139亿美金,MCU的市场规模约23亿/29亿/35亿/40亿/45亿/50亿美金,具备loT模块配套实力的相关公司有望受益。

能芯片在前端(也称边缘计算)/后端进行高效运算或者辅助加速的需求。综合考虑市场规模和Al作用占比,零售/交通物流/汽车/高科技等领域Al大有可为。人工智能平台可高效处理物联网海量数据并自主决策,包含通信接口(WiFi、蓝牙)、处理器(CPU)、加速器(GPU、ASIC、FPGA)、存储器(NAND、DRAM)等主要架构单元。其中,Al芯片即加速器芯片,对应的市场规模在2017年约9亿美金,到2021年有望增至51亿美金,2017-2021年有望以57.5%年复合增长率高速增长。

此外,由于物联网模块在小型化、集成化、低功耗、多功能等方面要求较高,带动先进封装需求,先进封装占比较高的封测厂商有望受益。物联网模组通常采用FC、WLSCP(Fan-lnWLP、Fan-outWLP等)、SiP等先进封装,来实现物联网模组体积较小、功耗较低、功能较多等方面的要求。随着数据量或者处理速度提升,MCU由8位将升级至32位,引脚数大幅增加,也带动了FCBGA等倒装封装需求。根据Yole数据,2018年全球先进封装规模约274亿美金,其中FC占据大头,对应规模在194亿美金。到2020年,先进封装规模有望增至324亿美金,2018-2020年复合增长8.7%,而FC则增至227亿美金。国内长电科技、华天科技、通富微电等封测厂商均具备FC能力,有望迎来物联网带来的业绩弹性。

5G到来后,将会催化诸多新型应用加速发展,VR/AR便是其中之一。5G网络具备高速率和高带宽特点,能够充分满足VR/AR对高带宽(100Mbps+)、低延时(1-10ms)指标的要求,带给消费者更好的视觉感官体验,并反过来促进VR/AR应用的大范围推广,VR/AR有望成为5G在消费电子领域的爆点应用。

VR是指利用计算机图形系统和接口设备,形成三维、可交互、完全虚拟的视觉环境,提供给用户沉浸式体验。AR是指利用计算机视觉技术,将图形系统产生的虚拟图像,与真实世界叠加到同一画面或空间,获得超越现实的感官体验。MR(MixedReality)则是VR与AR的混合,所看到的环境本身就包含了真实和虚拟信息,而XR(ExtendedReality),是扩展现实,包括AR、VR、MR等多种形式。典型的XR设备主要包含通信(WiFi、4G-56)、传感器(麦克风、惯性、触觉、环境光等)、摄像头(记录、眼球追踪、鱼眼、长焦)、音频(骨传导耳机、定向扬声器)、显示(OLED或LCOS)等五大功能部分,整体结构复杂,成本较高。

随着56商用普及,将促进VR/AR技术继续升级,有望实现VR/AR与云端结合。高清VR视频每秒容量高达百兆,目前4G网络下,很难有流畅的视觉体验。5G能够完全解决VR/AR对高带宽和低时延的要求,不仅能够流畅观看,还能基于云端进行图像和多媒体的上传、处理与渲染等操作,同时满足实时性和计算性要求,用户体验提升。而且将复杂操作传到云端去执行,降低了VR/AR设备复杂性、减少重量和成本,有利于推广。

全球VR、AR市场18年规模约93亿美金,有望以62%的年复合增速,增长至2025年的2788亿美金。届时,全球VR市场规模在1539亿美金,AR市场规模在1250亿美金。下游应用领域中,消费电子是VR/AR的主要市场,占比41%,居于首位,而教育、商业零售等紧随其后,份额分别为17%、16%。中国作为全球消费电子、教育和电子商务的重要地区,匹配VR/AR的优势领域,有望迎来爆发式增长。

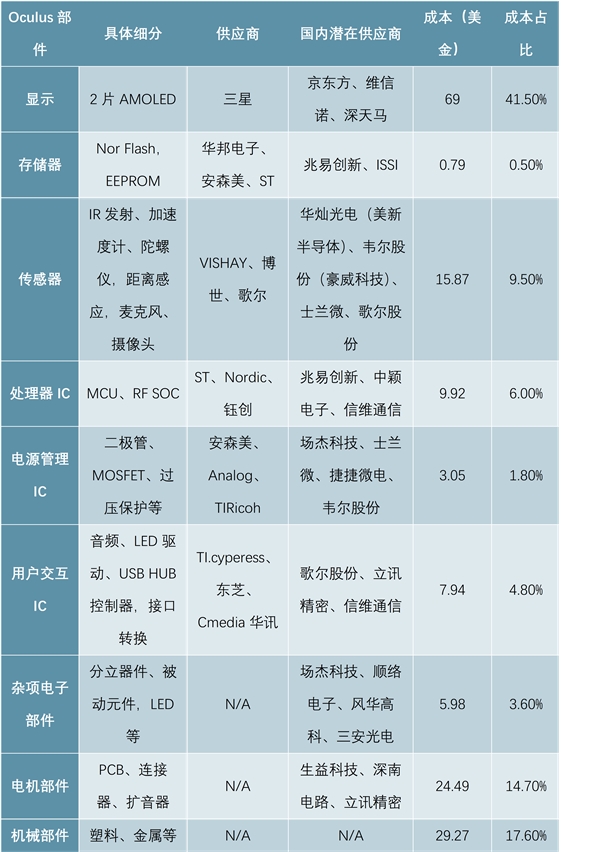

显示主要采用2片AMOLED,合计成本约69美金,占总硬件成本的41.5%,主要供应商为三星;传感器成本为15.9美金,占比9.5%,主要供应商为vishay、博世、歌尔等;处理器成本为9.92美金,占比6%,供应商为ST、Nordic等;电源管理元件,成本为3.05美金,占比1.8%,供应商为安森美、Tl、Analog等;分立器件/被动元件/LED成本为5.98美金,占比3.6%。其中,半导体部分价值量合计约占oculus硬件总成本的26.2%,扬杰科技、韦尔股份、士兰微、兆易创新等有望在各自优势环节切入VR/AR供应链。

表:Oculus拆解,显示、半导体(传感/处理器/交互/电源/存储/杂项电子)分别占比41.5%、26.2%

资料来源:公开资料整理

根据IDC预测,2016-2021年全球VR/AR设备将以58%复合增速高速成长,从2018年3400万/200万台,增至2021年7200万/2700万台。结合前面OculusVR眼镜成本拆分,我们大致估算出VR设备相应给核心元件带来的规模增量,2018-2021年,带动显示规模增量为23.5/32.4/42.1/49.7亿美金,带动IC元件市场规模增量为7.4/10.2/13.2/15.6亿美金,传感器(包括CIS)的规模增量为5.4/7.5/9.7/11.4亿美金,分立/被动元件等规模增量为2.0/2.8/3.6/4.3亿美金,带动PCB/连接器等规模增量为8.3/11.5/14.9/17.6亿美金,其中,VR设备给半导体合计带来规模增量为14.8/20.5/26.6/31.3亿美金,摄像头/传感器/MCU/分立器件/存储/射频等领域迎来机会。

5G高速率、低时延的优势同样使得车辆互联,即V2X得以实现,结合车辆配备的ADAS系统,使得自动驾驶成为可能。同时由于节能减排与智能化的发展趋势,汽车电子化、电动化的程度也正在提升。网联化、智能化、电动化是未来汽车半导体的主要发展驱动力,也有望带动全球半导体行业持续增长。相关的车用传感器(CIS、MEMS、激光雷达)、运算处理芯片(CPU、GPU、ASIC、FPGA等)、功率半导体(IGBT、MOSFET、SiC器件)等领域有望受益,国内韦尔股份(豪威科技)、扬杰科技、士兰微、兆易创新等公司迎来机会。

自动驾驶需要传感、计算处理和执行三大功能单元分工协作才能完成。其中,传感部分主要包摄像头、雷达、LIDAR、超声波等传感器,以及V2X、GPS等网联装置,用来获取车身姿态与车辆状态信息;而计算处理主要在ECU单元,核心元件包括CPU、GPU、ASIC等具备强大算力的计算处理芯片,对得到的复杂信息进行处理和决策;执行单元就是针对计算处理后做出的决策,来执行动力、制动、转向、变速等车辆动作。

随着自动驾驶程度从L1提升至L5,汽车从驾驶辅助升级到无人驾驶。单车使用汽车传感器数量显著增加,雷达/摄像头/激光雷达/超声波等传感器均有不同程度增多,其中摄像头和雷达弹性较大,而激光雷达由于价格昂贵,使用量增长有限。当感知和交互的信息量提升至1-2个数量级时,便需要更强大的计算处理能力来执行决策功能。因此,汽车自动化程度提升,带动单车半导体价值量增长,从L2的150美金,增长到L3的580美金,再到L4-L5水平的860美金,单车半导体价值量提升近6倍。L4-L5具体拆分看,传感器部分占据车用半导体大部分,约615美金;计算部分其次,半导体价值约190美金;执行层约为55美金。

由于时延和可靠性问题,高速运动的自动驾驶汽车,不可能完全将计算依赖云端处理,因此也对汽车本地的计算处理能力提出更高的要求。根据英飞凌数据,经济型、中级车、豪华车一般分别需要20个、60个、110个MCU,如果还具备L3及以上的自动驾驶能力,则还需要分别对CPU/MCU补充0/0个,1/1个、2/1个。到2025年,车用MCU数量有望达62亿片,车用CPU数量达0.24亿片左右,自动驾驶CPU芯片需求明显增长。

车用MCU出货结构看,出货数量以8位MCU居多,占比约45%,而32位MCU为25%;而从出货金额看,32位MCU占比60%,8位占比仅15%,32位MCU单价是8位MCU的7倍多。2016年车用MCU市场规模约58.6亿美金,到2023年有望增至72.5亿美金。其中2016年32位MCU为35.6亿美金,到2023年有望增至51.2亿美金,年复合增长率为5.3%。32位MCU规模占比有望进一步提升至72%,8位MCU逐渐被替代。国内兆易创新已经具备32位MCU的量产能力,未来有望从消费电子向汽车MCU等高端领域延伸。

汽车电动化程度提升,带动功率器件单车价值数倍提升。普通燃油车功率器件价值量为17美金;中度混动汽车(Mildhybrid/48V)则增至47美金;而插电式混动(PHEV)、混动(HEV)又增至270美金;到纯电动汽车(EV),单车功率器件价值量高达387美元,是普通燃油车的23倍,占整车半导体成本超50%。主要增量来自引入电动力系统,辅助(混动)或者完全替代(纯电动)燃油动力系统,带动MOSFET、IGBT等功率器件价值量大增。预计2025年中度混动、PHEV/EHV、EV对应的功率器件规模为5.2亿、28.4亿、23.2亿美金。国内扬杰科技、捷捷微电、士兰微、韦尔股份等功率器件厂商初具实力,未来有望切入车用功率半导体领域。

汽车的自动驾驶和电动化趋势,推动ADAS和动力系统增速明显,单车半导体价值量持续增加。到2022年,平均单车半导体价值量有望增至481美金,其中动力系统和ADAS市场规模分别在122亿和91亿美金,对应复合增速为7%和21%,ADAS相关市场规模高速增长,需求强劲。具体器件类型方面,与自动驾驶感知相关的光学器件,传感器&雷达增速为10%、6%,市场规模分别为43亿、66亿美金;与计算相关的微组件IC、存储、逻辑器件等也增速明显,分别为10%、8%、7%,对应市场规模为115亿、41亿、27亿美金。

因此,我们看好自动驾驶和电动化趋势下,汽车半导体中功率器件、传感器(含CIS)、计算处理芯片等细分领域的成长机会,国内相关厂商有望实现汽车供应链的突破,打开新空间。

2019年是5G商用元年,5G来临后将带动物联网、VR/AR、汽车电子、智能家居等应用加速兴起。终端设备数量和单机使用半导体量双升,驱动半导体行业成长新动能,相关器件及特色工艺环节迎来机会。

综上分析,我们从元器件产品的角度进行汇总。具体细分看,传感器、MCU、功率/射频器件、电源芯片、嵌入式存储器等需求提升最为明显。

1)物联网、车联网等需要传感器感知信息,带来了大量传感器需求。目前传感器下游应用以CIS图像传感器及MEMS传感器为主,分别占比约30%,20%,合计占比约半数。根据我们测算,2019年,包含蜂窝在内的广域loT、VR/AR、汽车电子等对于传感器的需求规模约42.5/7.5/33.9亿美金,到2021年合计年复合增速约34.5%,分别对应规模为72.5/11.4/67.8亿美金,而合计规模占全球传感器总规模则从16.2%提升到22.9%。

其中,单看CIS图像传感器领域,多摄/3D/汽车/安防等有望驱动核心传感元件的CIS行业高成长。汽车作为CIS的高增长子领域,各大厂商均在发力。半导体巨头三星也在积极布局汽车CIS,将其作为仅次于存储器的半导体重点,推出ISOCELLAuto等车用CIS芯片,并计划将用于生产存储的11线/13线转向CIS,以追赶车用CIS领域的安森美和豪威。

我们看好CIS子领域及产业链相关环节的成长性,根据测算,2019年,包含蜂窝在内的广域loT、VR/AR、汽车电子等对于CIS图像传感器的需求规模约13.6/5.2/10.8亿美金,到2021年增至23.2/7.9/20.6亿美金,而合计规模年复合增速约32.3%,占全球CIS总规模的比例则从17.8%提升到26.0%。

2)MCU亦有望大幅受益。ICInsights数据显示18年MCU出货量将同比增18%,营收同比增11%,达186亿美金历史新高,预计19年营收将以9%增速增至204亿美金。18-22年,受益于loT、汽车电子、工控、Al等应用驱动,MCU出货量和销售额有望以11.1%和7.2%年复合增长。我们测算19-21年loT贡献的MCU年营收增量约30-40亿美金。汽车电子正在往智能/电动/舒适化发展,车用MCU不断增多,预计19-21年车用MCU规模约在66-70亿美金。

2021年,包含蜂窝在内的广域loT、VR/AR、汽车电子等对于MCU的需求规模约7.3/7.1/70.1亿美金,而合计规模占MCU总规模比例则提升到37.8%。目前MCU国外八大厂商占据约90%份额,国产化空间较大。国内厂商已经在消费电子、智能仪表等领域初具实力,未来有望向物联网、汽车电子等高端领域延伸。

3)功率器件是除传感器、MCU外,另一大受物联网与汽车电子带动的半导体子领域。传统汽车电子化将驱动功率元件单车价值量提升。根据测算,2019年,包含蜂窝在内的广域loT、VR/AR、汽车电子对于功率器件需求规模约20.4/1.5/47.5亿美金,到2021年增至34.8/2.3/56.5亿美金,合计规模年复合增速约16.2%,占全球功率器件的比例则从48.1%提升到61.5%。

4)5G将带动射频模组价值量较4G有明显提升,叠加物联网巨大终端数量,给射频器件带来明显增量。根据测算,2019年,包含蜂窝在内的广域loT、VR/AR、汽车电子等对于射频器件的需求规模约11.9/3.5/2.2亿美金,到2021年合计年复合增速约38.3%,分别增至20.3/5.4/8.0亿美金,占全球射频器件的比例则从10.5%提升到14.9%。

5G将驱动loT、汽车电子等渗透加速,带动传感器、MCU、功率/射频器件、电源芯片、嵌入式存储器等需求提升。而这些半导体元件相关的特色工艺以成熟制程为主,不完全遵循摩尔定律发展,国内半导体厂商在器件设计以及特色工艺晶圆制造上已经具备一定实力,迎来国产替代与行业增量双重机遇。

汇总未来新兴应用对各类半导体器件的增量需求。其中传感器19-21年三年需求增量约90亿美金,MCU约16亿美金。考虑到2018年全球IC设计产值约1000亿美金,因此仅传感器、MCU两者即在3年内贡献10%+的增量市场。loT、VR/AR、汽车等新应用将成为半导体行业中长期的重要弹性来源。