中国游客入境推动泰国旅游业快速发展

发达的旅游业奠定了泰国机场广阔的发展空间,尤其是2009年以来,泰国入境旅游人数增长强劲,2009-2018年CAGR10.1%(vs.1995-2008CAGR5.9%),2018年泰国入境旅游人数达到3828万人次。而入境旅游的发展也带动了泰国航空业的增长,根据泰国旅游局的数据,空运是前往泰国的旅客最常用的方式,空域入境旅客占比长期在80%以上,2017年达到了84%。因此机场也就成为最能够受益于泰国旅游业发展的标的。同时,泰国对空域的管制也较宽松,机场的限制较少,泰国迎合商用飞机越来越多的趋势和需求,不断放宽航空飞行线路。因此泰国弹性化的航空领域管制方式有利于机场扩大经营规模,提升新增产能利用效率,实现客流量以及收入的快速增长。

2018年,AOT旗下六大机场的总计旅客吞吐量为1.40亿人次(+8.0%),2006-2018CAGR8.6%。

中国入境游客推动泰国旅游及航空强势发展

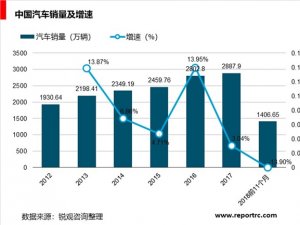

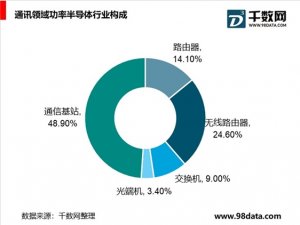

历史上,泰国机场的总旅客吞吐量在2009年至2015年增长速度明显加快,期间旅客吞吐量复合增速达到13.5%,主要有两个原因导致了旅客吞吐量的快速上升:其一,2012年底廊曼机场正式开通了廉价航线,并通过点对点接驳车引导廉航旅客从素万那普机场分流到廊曼机场;2013-2017财年,泰国机场廉航旅客吞吐量复合增长率达到22.6%,2017财年廉航旅客吞吐量为6006万人次,已占到总旅客吞吐量的接近50%

图:廉价航班的扩张使得飞行更经济,导致了航空运输数量的激增

资料来源:公开资料整理

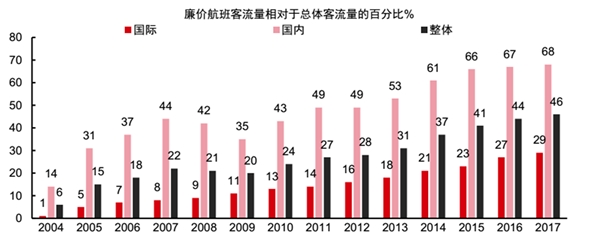

其二,2015年泰国国内政局转向稳定,政府先后出台或发布购物促销、新签证类型、签证费减免等政策刺激旅游业,游客数量大幅增长,特别是中国游客,2015年当年中国入境游客数量达到794万人次,同比增长71.2%,给泰国带来的旅游效益达3760亿泰铢,同比增长87%。从旅客结构来看,国际旅客占比在最近几年呈现下降的趋势,但仍处于较高水平,2018年国际旅客占比约57.7%。

表:泰国近年来促进旅游业的政策

资料来源:公开资料整理

分类来看,AOT国内旅客吞吐量增长相对稳定,近5年来除了2018年外增速基本上都在10%以上,2018年国内旅客吞吐量为5903万人次(+4.2%),2009-2018CAGR13.1%;而国际旅客吞吐量增长则出现了较为明显的波动,2018年国际旅客吞吐量为8049万人次(+11.0%),2009-2018年CAGR11.3%。2009年至2018年国际旅客占比从61.1%下降至57.7%,但仍维持相对较高水平。

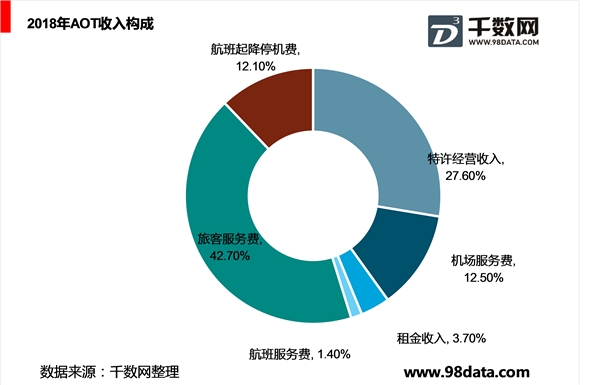

国际旅客特别是中国游客的快速增长提升了AOT的国际旅客和航班占比。因此带来的优势体现在:航空业务方面,国际旅客服务收费更高,泰国机场国际旅客服务收费标准为700泰铢/人次,相比之下,国内航线旅客每人收取的机场服务费仅为100泰铢,国旅旅客占比提高将显著带动航空收入提升;非航业务方面,由国际旅客贡献的特许经营的免税店收入是非航业务的主要组成部分。因此我们认为国际旅客数量的增加将有效的提升AOT产能利用效率和盈利能力,如下图所示,历史数据显示AOT的估值水平与泰国入境游客增速相关性明显。

中国入境游客增速因政治、突发事件等因素而导致的增速下滑是AOT国际客流经历波动的主要原因。第一次显著的波动是2016年的时候中国政府开始打击低价旅行团,导致了2016年10月至2017年4月中国入境游客数量的下滑。但是该影响于2017年下半年逐渐消化,游客数量开始恢复。而2018年7月泰国普吉岛游船事故后,中国入境游客增速再次受到严重影响,截至2019年5月,已经经历了连续11个月的同比下滑,目前该影响仍然在持续之中。

从成本端来看,AOT近年来成本占收入的占比持续下降,从而导致公司利润率稳步提升,其EBIT利润率从2012年的35.0%提升至2018年的50.6%。我们认为公司盈利能力的持续提升主要是因为,尽管公司的收入端持续增长,但是公司持续延后了后续的资本投入,从而导致新增折旧摊销较少,利润水平向好。公司现金流良好、持续偿还负债,其资产负债率从2006年的52.7%下降至2018年的23.1%。此外,公司分红比例长期维持在40%以上。

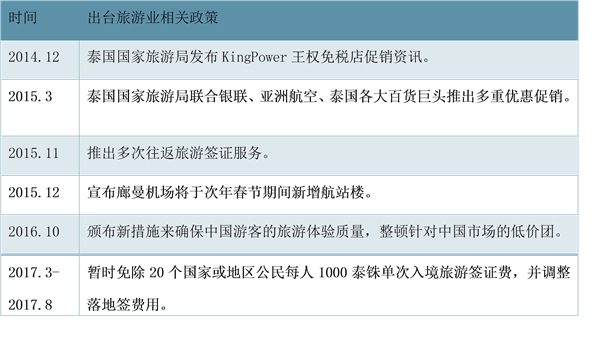

非航收入增长空间显著

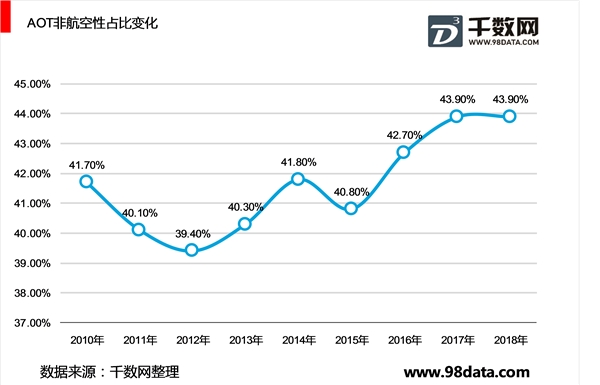

2018年,AOT总收入为605亿泰铢,其中航空性收入340亿泰铢(+10.3%), 2013-2018CAGR9.1%,非航空性收入266亿泰铢(+10.3%),2013-2018CAGR10.3%。

非航空性收入增长更加强劲。

从收入增长驱动因素来看,如下图可以看出,航空性收入的增长主要由旅客吞吐量增长来推动,而客单收入是呈现略微负增长的趋势的。我们认为这主要是因为公司航空性收入最主要的构成是旅客服务费(PSC),而旅客服务费的收费水平是受到严格监管的,目前是国际旅客700泰铢,国内旅客100泰铢,同时由于廉价航空占比的提升导致了客单收入的下降。

而在非航空性收入方面,收入增长则是旅客增速叠加人均收入增速的结果,2013-2018年非航空性收入的客单收入复合增速为2.0%。我们认为这主要是因为非航空性收入的消费属性明显,尤其是其中的特许经营费收入受益于机场购物渗透率及人均消费的增长。由AOT的案例可以看出,在旅客吞吐量增速给定的条件下,非航空性收入的增长更具弹性。

虽然AOT的非航空收入占比较高(43.9%)且增速快于航空性收入,但是我们认为与其他主流国际机场相比,AOT的非航空性收入的潜力没有完全释放,未来仍有较大的提升空间。这主要是因为:

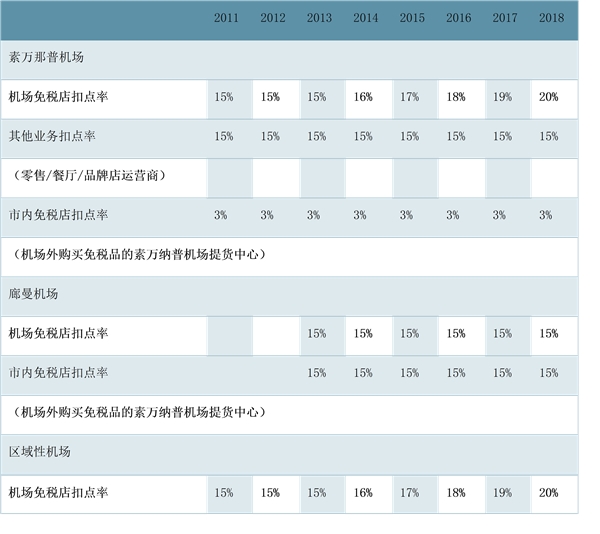

第一,扣点率低于国际可比水平。泰国的免税市场受到政府的严格监管,外资企业难以进入该市场,而在泰国国内市场中王权免税具有绝对的优势。在这一背景下导致泰国机场的非航空性业务经营权的竞争程度较低,进而导致机场享受的扣点率水平较低:AOT在素万那普机场的免税扣点率仅20%,远低于国际同类型机场的扣点率水平。

表:泰国机场近期零售和免税特许经营权的近期合同条款

资料来源:公开资料整理

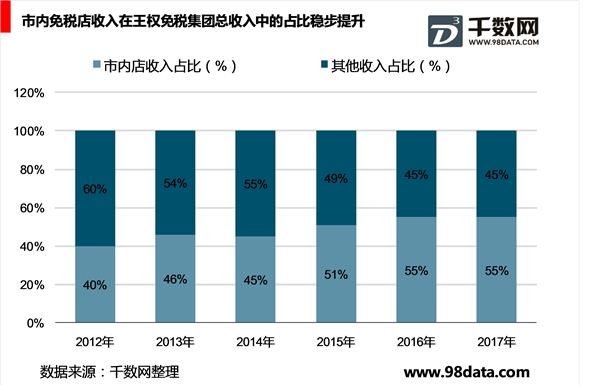

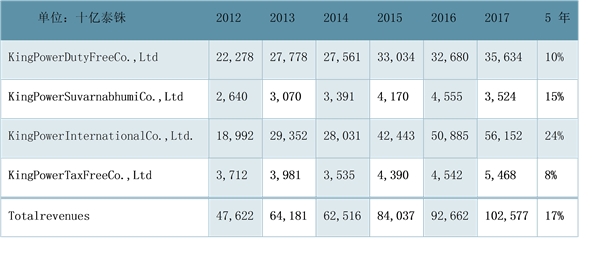

第二,市内免税店造成了一定分流。除了机场免税店以外,泰国的出境市内免税店也较为成熟,这种模式下旅客在出境前可以去市内免税店进行购物,而在出境前在机场提货。目前,AOT对于机场提货点的扣点水平普遍较低,其中规模最大的素万那普机场的提货点扣点率仅3%,而廊曼机场的市内店提货点为15%。素万那普机场所在的曼谷是免税销售的主要市场,而较低的扣点率实际上对AOT旗下的机场免税形成了一定的分流。如下图所示,截至2017年底,KingPowerInternational(王权集团旗下市内免税店经营主体)的收入为562亿泰铢,2012-2018CAGR24%;而KingPowerDutyFree(王权集团旗下机场免税店经营主体)的收入仅为356亿泰铢,2012-2018年CAGR10%。我们认为造成机场和市内免税店从收入规模到增速都存在较大差异的原因是在于王权免税集团通过在折扣等方面的主动调整,积极引导消费者在市内店购物,其背后最大的动力是来自于市内店的扣点率水平较低。

表:王权免税店主要业务分布及增速

资料来源:公开资料整理